Nonostante la complessa situazione geopolitica ed economica, l’insurtech italiano chiude il 2022 in positivo: nell’arco dell’anno ha continuato a crescere con sempre maggiori attori, ricavi, i primi unicorni, nuovi utenti e maggiore apertura del consumatore verso servizi digitali innovativi.

Certo, c’è ancora molto da fare: è il momento di alzare l’asticella e guardare all’ecosistema internazionale, rispetto a cui l’Italia è ancora indietro. Ha rimarcato il concetto anche il convegno organizzato dall’Osservatorio Fintech & Insurtech della School of Management del Politecnico di Milano, dal titolo emblematico “Fintech & Insurtech: the best is yet to come!”, nel corso del quale sono stati presentati i risultati dell’indagine annuale sull’andamento dei due settori in Italia.

Lato insurtech, cosa ci dicono i dati?

Indice degli argomenti

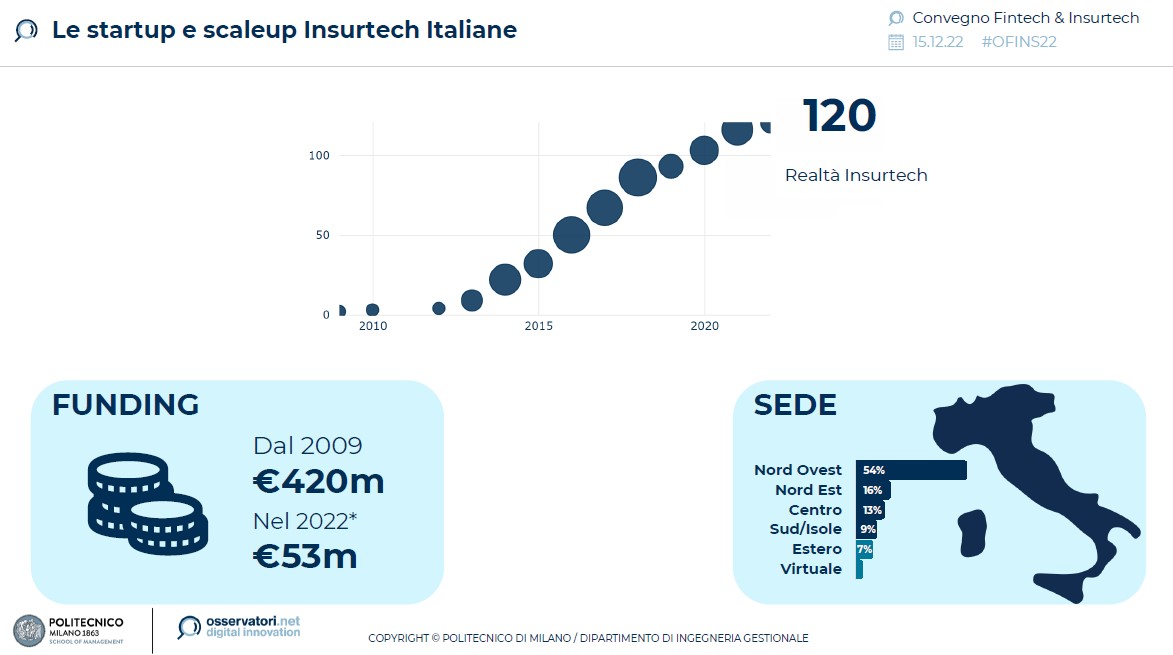

Startup insurtech 2022: 120 startup e 53 milioni raccolti

Nel 2022 si contano 120 startup insurtech attive, di cui 4 costituite nell’ultimo anno. Hanno raccolto complessivamente 420 milioni di euro a partire dal 2009 (mediamente 3,5 milioni di euro per startup, dato ancora inferiore rispetto all’intero settore Fintech che si stabilizza a 5,8 milioni) e 53 milioni nel solo 2022.

Un segnale positivo viene dai ricavi che, se nel 2021 erano mediamente inferiori rispetto al Fintech, nel 2022 sono cresciuti sensibilmente (+95% vs +70%), portando il settore a pari livello con il Fintech.

Traina il nord Italia, ancora poco estero

A trainare il settore, il Nord Italia con ben il 70% delle startup insurtech, e in particolare Milano, dove hanno sede 41 realtà che hanno raccolto 31 milioni di euro nel 2022.

In generale, le realtà Insurtech fanno ancora fatica a rivolgersi all’estero, più rispetto al settore fintech. Il 61% ha infatti un’offerta esclusivamente rivolta all’Italia, un dato pesante in un’era dove innovazione e crescita sono leve sempre più internazionali. Inoltre, solo il 9% è attivo in UK, hub molto vivace per il fintech.

Tecnologie e distribuzione

Promettenti invece i dati sull’utilizzo delle tecnologie innovative: il 56% delle startup insurtech utilizza soluzioni di Artificial Intelligence (contro il 46% delle fintech), il 55% fa uso di big data analytics nei suoi servizi (42% nel fintech) e il 29% di soluzioni IoT (13% nel fintech).

Simile al resto del Fintech è la distribuzione della tipologia di clientela, è composta per il 70% delle realtà da imprese, per il 63% da istituzioni finanziarie (principalmente compagnie assicurative e broker) e solo il 45% da privati.

Insurtech 2022, cresce l’interesse per l’Embedded Insurance

In un anno che ha visto protagonista la diffusione del Banking as a Service, ha fatto un salto avanti l’Embedded Insurance, ovvero l’acquisto di prodotti assicurativi come parte del customer journey di attori non assicurativi e distribuito tramite i loro canali. Gli utenti italiani si sono dichiarati molto interessati a questa nuova frontiera: il 65% dei consumatori prenderebbe in considerazione almeno una proposta assicurativa in logica embedded.

Di questi, il 45% valuterebbe la sottoscrizione di una polizza durante il processo d’acquisto di un viaggio, il 35% presso il concessionario durante l’acquisto dell’auto. Al terzo posto, il 13% ha risposto positivamente alla sottoscrizione legata a un acquisto in farmacia.

Seguono i canali dell’associazione di categoria (12%), fornitori gasluce all’attivazione del servizio (10%), app di gestione delle carte di pagamento tramite smartphone (10%), siti di ecommerce (7%), produttori di dispositivi elettronici (7%) e operatori telefonici (5%).

Tra il 4% e il 2% infine si sono dichiarati interessati a polizze embedded tramite catene di supermercati, social network, servizi di streaming, bar o tabaccheria e giochi online.

Articolo originariamente pubblicato il 16 Dic 2022