Assicurazioni e mobilità, la svolta è vicina. Il mondo della mobilità si sta trasformando rapidamente, perseguendo l’ideale di un futuro senza traffico, senza emissioni e senza incidenti. Di conseguenza, anche il settore assicurativo deve adattarsi ai cambiamenti per rimanere al passo con i tempi e continuare a soddisfare le richieste dei clienti.

Nel suo nuovo report, la società di consulenza Capgemini propone un’analisi approfondita della rivoluzione in atto nel mondo delle polizze auto e mobilità, per capire la direzione che il mercato sta seguendo e anticipare le tendenze future.

Indice degli argomenti

Assicurazioni e mobilità, il cambio di prospettiva

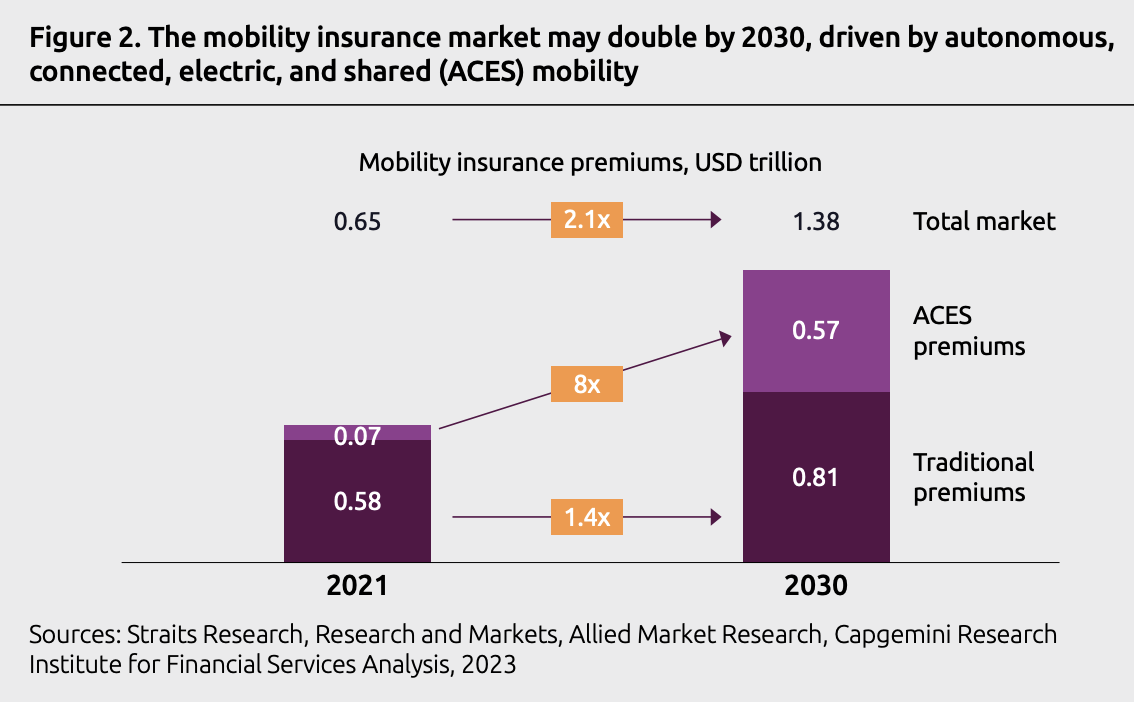

Secondo Capgemini, i premi relativi ai veicoli a guida autonoma, interconnessi, elettrici o condivisi (riassunti nell’acronimo ACES) cresceranno di otto volte nei prossimi sette anni, creando un mercato da un trilione di dollari entro il 2030. Il cambiamento di mentalità è evidente anche sul breve termine, considerando che secondo alcune stime l’adozione di mezzi di trasporto condivisi o di micro-mobilità è destinata a raddoppiare, passando dal 29% di oggi al 58% del 2025.

L’allargarsi della definizione di “mobilità” porterà con sé anche una crescita del mercato, che passerà da 0.65 trilioni di dollari nel 2025 a 1,38 trilioni nel 2030.

Il cambiamento principale, secondo Capgemini, riguarderà le modalità con le quali broker e agenti si approcceranno al settore delle polizze auto: il focus infatti passerà dall’assicurare assets, come i veicoli, all’offrire coperture più ampie e relative ai diversi aspetti racchiusi nell’esperienza di viaggio, lanciando nuovi prodotti basati sulla personalizzazione.

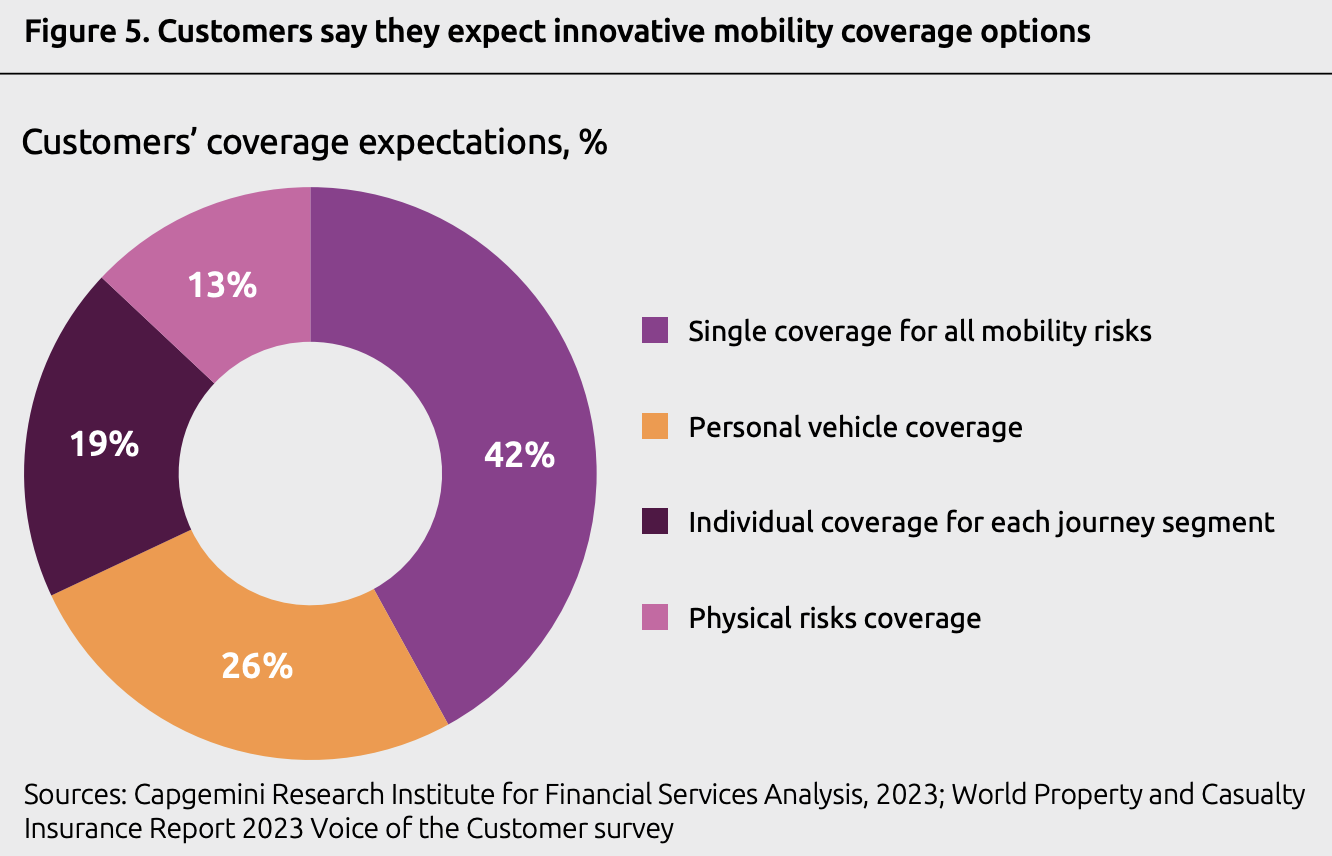

Già oggi, per esempio, il 42% dei clienti desidererebbe una singola polizza capace di proteggere tutte le modalità di trasporto. Gli assicuratori, quindi, possono – e devono – collaborare con gli esperti della mobilità per creare prodotti e soluzioni innovative.

La sfida tecnologica: vehicle data e dynamic pricing

La tecnologia avrà un ruolo cruciale nel futuro della mobilità e dei relativi servizi assicurativi. Basti considerare che tra il 2021 e il 2025, il settore dei vehicle data – ossia i dati legati alle abitudini di guida, come la velocità, le curve, il controllo del volante – crescerà del 148%. Questo apre enormi potenzialità per gli assicuratori, che possono sfruttare la mole di informazioni disponibili per mettere in atto processi di dynamic pricing e proporre soluzioni iper-personalizzate.

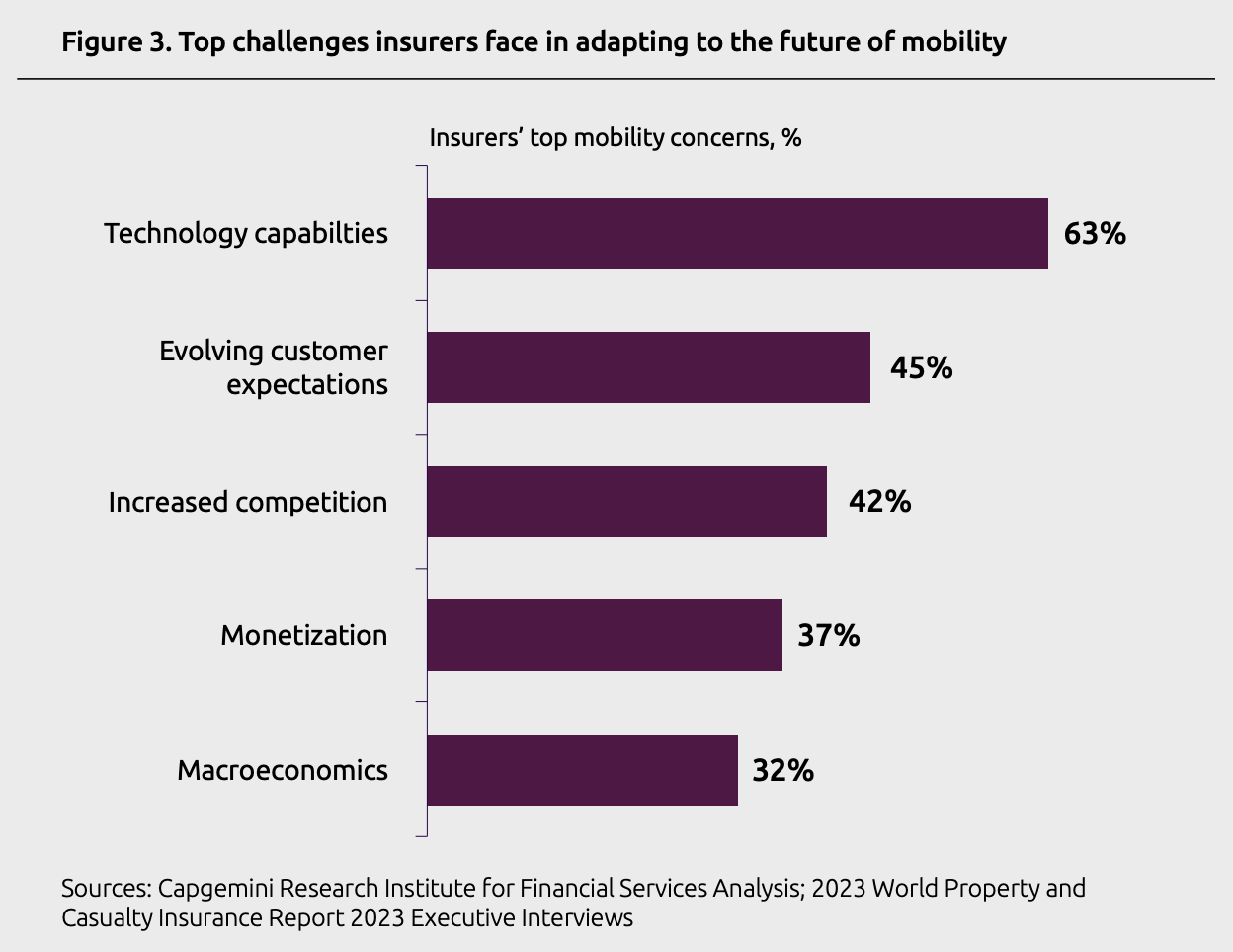

Secondo il sondaggio di Capgemini, che ha intervistato quasi 300 executive del mondo insurance, il 63% degli assicuratori è preoccupato riguardo alle proprie capacità tecnologiche, e il 45% teme l’evolversi delle aspettative dei clienti. Inoltre, il 42% teme un aumento della competitività, mentre il 37% ha paura di non riuscire a monetizzare correttamente il cambiamento.

I nuovi modelli di business: usage-based e polizze embedded

In risposta ai profondi cambiamenti che interesseranno il mondo della mobilità, le assicurazioni passeranno dall’avere premi statici a soluzioni dinamiche per l’analisi del rischio e le coperture.

Tra le soluzioni destinate a diventare sempre più presenti nel mercato assicurativo, Capgemini evidenzia le polizze usage-based. Si tratta di prodotti all’avanguardia che, grazie all’uso dei dati comportamentali, analizzano le abitudini di guida degli utenti e offrono quindi soluzioni personalizzate, sia per quanto riguarda i premi che i livelli di copertura.

Una seconda innovazione evidenziata dal report sono le polizze embedded, che vengono offerte ai potenziali clienti contemporaneamente all’acquisto dei prodotti da assicurare, creando un’esperienza unica e più efficiente. L’embedded insurance si è già rivelata un modello vincente, che permette di ridurre i costi di acquisizione e scalare le attività.

Infine, la terza modalità da non sottovalutare sono le assicurazioni con sottoscrizioni modulari, basata su prodotti (detti “moduli”) flessibili e innovativi che possono essere aggiunti all’acquisto di polizze più tradizionali, in modo da ampliare i livelli di copertura e adattarli ai nuovi tempi. Esempi di “moduli” aggiuntivi possono essere coperture specifiche per le corse in condivisione, prodotti pensati per la micro-mobilità o per i mezzi pubblici.

Le aspettative dei clienti: una polizza omnicomprensiva

Mentre lo scenario della mobilità si trasforma, cambiano anche le aspettative dei clienti. Solo il 26% dei partecipanti al sondaggio di Capgemini, infatti, è soddisfatto dei prodotti tradizionali, mentre il 42% vorrebbe una polizza omnicomprensiva che copra diverse modalità di trasporto, come l’auto, gli scooter elettrici o gli spostamenti con servizi di taxi in condivisione, sul modello di Uber.

Gli assicuratori, però, al momento non sono in grado di soddisfare pienamente le aspettative del pubblico. Solo il 29% degli intervistati da Capgemini, infatti, ha affermato di avere già a disposizione le giuste capacità per sviluppare nuovi prodotti, e il 26% sostiene di poter fin da subito offrire soluzioni di mobilità customer-centric. Circa due terzi degli assicuratori, quindi, non si reputano pronti a gestire il cambiamento.

Per colmare questo vuoto, le compagnie dovranno rivedere le proprie attività e adottare sistemi agili, una cultura volta al digitale e strategia di comunicazione efficaci.

La situazione in Italia

Anche in Italia lo scenario assicurativo resta al passo con i cambiamenti nel mondo della mobilità, adattando l’offerta e portando innovazione con un’attenzione particolare all’ambito della sostenibilità.

Lo certifica, in particolare, lo studio “Move to the future: E-mobility on its way”, realizzato da EY e IIA–Italian Insurtech Association, in collaborazione con Ima Italia Assistance e FairConnect.

Secondo il presidente di IIA, Simone Ranucci Brandimarte, intervistato da InsuranceUp, le nuove tecnologie e l’incremento della smart mobility andranno indubbiamente a impattare il ramo RC Auto, ancora fortemente ancorato a modalità operative ormai obsolete: “Ci troviamo di fronte a un cambiamento radicale per uno dei comparti fondamentali del mercato assicurativo. Si tratta di far evolvere il prodotto più immutabile del mondo assicurativo, su cui si basa molto del fatturato di grandi compagnie, di ridisegnarne i rischi e quindi i pricing, nonché di evolvere le strategie distributive e di customer profiling”, ha detto Brandimarte.

Anche in Italia, secondo Ranucci, nel prossimo futuro avranno un ruolo dominante le polizze embedded e la mobility-as-a-service, ossia i servizi che permettono agli utenti utenti di pianificare, prenotare e pagare diverse soluzioni di mobilità tramite un’unica piattaforma.

Articolo originariamente pubblicato il 28 Apr 2023